近年來,全球解構、地緣政治等因素使得全球各類資產分化加大、波動加劇。尤其是今年,特朗普2.0時代的關稅政策帶來了更多的不確定性。這種投資環境中,全球對沖基金持續受到資金關注。

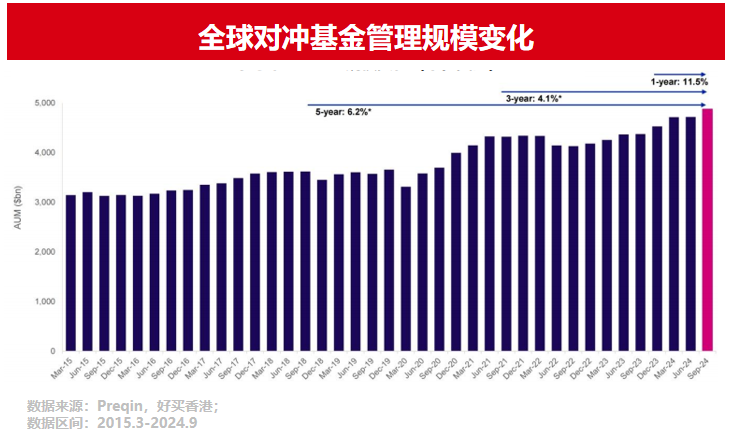

據統計,自2022年第三季度以來,全球對沖基金總規模持續攀升,2024年三季度規模已達五萬億美元。可見,在金融市場多變數、多波動的時期,全球的聰明錢開始流向對沖基金這個品類。

那么,全球對沖基金抗風險能力究竟如何,接下來,我們通過實際數據,看一看今年對沖基金的表現情況。

全球對沖基金年內表現回顧

表現分化,整體抗壓

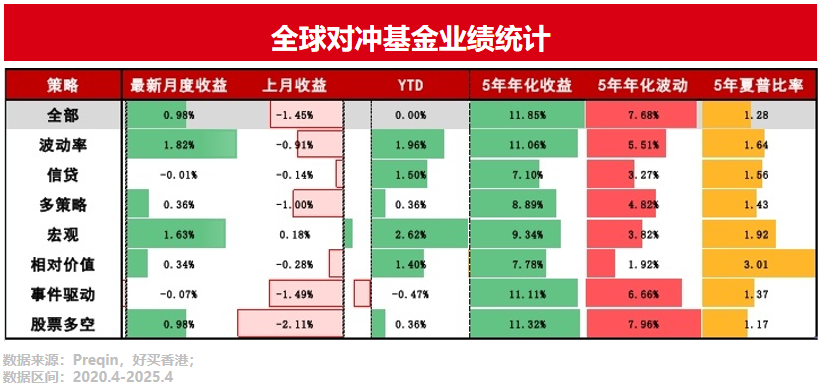

看今年1-4月份全球對沖基金的業績情況,各類策略表現有所分化,但整體上展現出了較強的抗風險能力。4月份美國對等關稅政策造成全球金融市場劇烈波動,全球對沖基金當月仍實現了正收益。

由上表可見,今年4月份,Preqin對沖基金指數整體上行0.98%,其中波動率、宏觀策略受益于大類資產的波動率抬升,表現更加突出。看今年以來的情況,多數對沖基金策略普遍實現了正收益。高分化高波動的市場環境使得宏觀、相對價值、波動率等策略捕捉到了更多的機遇,策略收益領先。

看全球對沖基金近五年的業績情況,Preqin對沖基金指數實現了11.85%的年化收益,而年化波動不足8%,可見全球對沖基金展現出的較高的風險收益性價比。

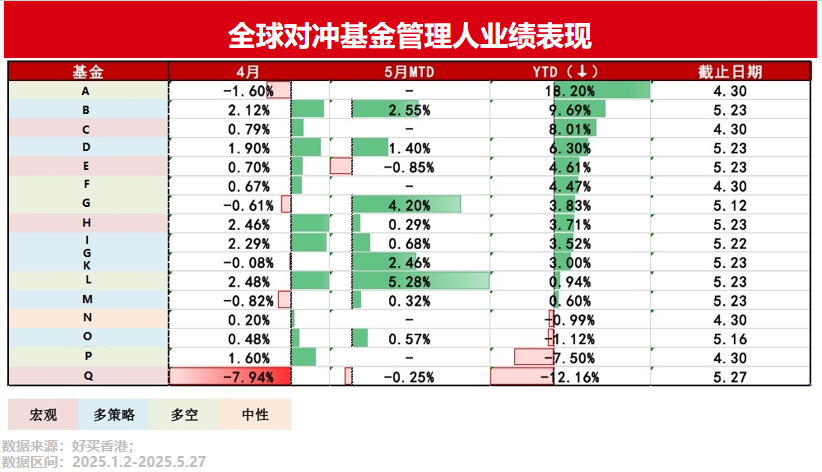

再以具體管理人為例,以下統計了我們重點跟蹤的全球對沖基金近期表現情況。

由上表可見,今年以來,我們跟蹤的多數全球對沖管理人實現了正收益,收益高者達18%。其中宏觀策略與多策略基金業績表現靠前,由此也能看出大類資產的高波動與高分化為這兩類策略創造了更多的盈利機會。

由以上業績分析,我們可以看出當前環境下全球對沖基金的策略優勢與配置價值。

全球對沖基金配置價值分析

波動之年,尤為重要

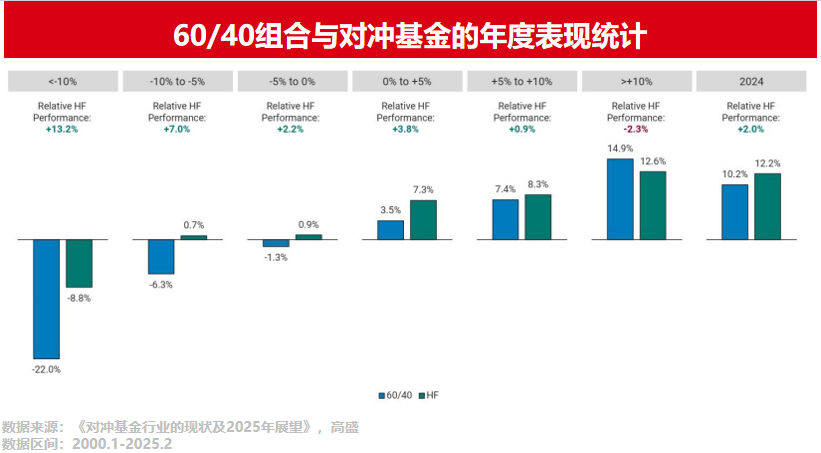

提到資產配置,多數投資者會想到股票+債券這種傳統的資產組合。60%的股票+40%的債券一度是進取型投資者參考的一種主要資配形式。不過在某些年份,股市債市波動加大而系統性收益欠佳,此時對沖基金這個品類就展現出了獨特的配置價值。

據統計,2000至2024年,在60%股票+40%債券(全球股票+全球債券)這個傳統組合收益欠佳(年度回報小于5%)的年份,全球對沖基金指數的表現明顯強于該組合。

以上是高盛在《對沖基金行業的現狀及2025年展望》報告中統計的60/40組合與對沖基金的年度表現情況。其中,藍色柱體代表60%股票+40%債券的傳統組合,綠色柱體代表全球對沖基金。可以看到,在60/40組合收益小于5%的年份,全球對沖基金的抗壓能力與收益創造能力更強。可見高波動的復雜投資環境下全球對沖基金的配置價值。

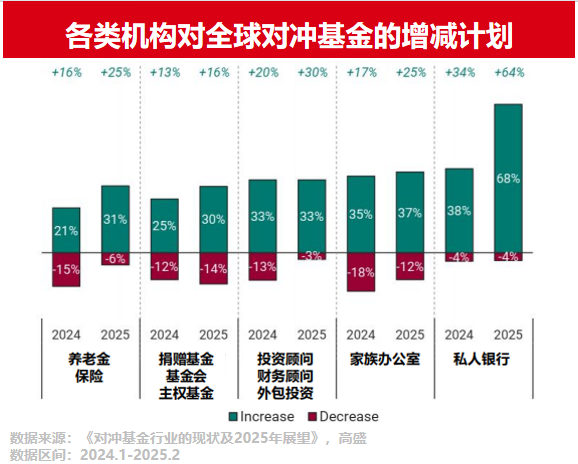

2024年以來,主權基金、養老金、家族辦公室等各類機構投資者對全球對沖基金的配置需求大幅增加。

上圖是《對沖基金行業的現狀及2025年展望》中統計的各類機構對全球對沖基金的增減計劃。可見當前投資環境下,增配對沖基金正逐漸成為全球機構投資者的一個共識。

以上我們通過全球對沖基金的整體數據以及具體基金管理人的業績表現,看到了今年對沖基金的收益特征。同時,回溯更長期的歷史數據,我們看到對沖基金在股債組合表現欠佳的年份展現出了獨特的配置價值。

當前投資環境下,全球各類機構投資者正愈發看重對沖基金的配置意義,我們也應審視自身資配組合,看看是否能借助全球對沖基金這個投資品類,提升組合的韌性與質量。

風險提示:投資于國際證券市場,除了需要承擔與國內證券類似的市場波動風險等一般投資風險之外,還面臨匯率風險等國際證券市場投資所面臨的特別投資風險,也需要投資者注意。

好買香港提醒:本文版權為好買香港所有,未經許可任何機構和個人不得以任何形式轉載和發表。如有轉載需求,請在文章下方留言。