身處2025年的今天,我們正在經歷和見證的是百年未有的大變局,不僅僅只是看到表面資產的大幅波動,更是要看到其背后正在劇變的驅動因素,以本輪罪魁禍首的關稅為例,它運動的軌跡正是朝向整整一個世紀前的位置。

那什么策略能夠幫助我們穿越周期?

不確定性

我們今天投資所遇到的困局,無非有這樣幾個方面:

·美股

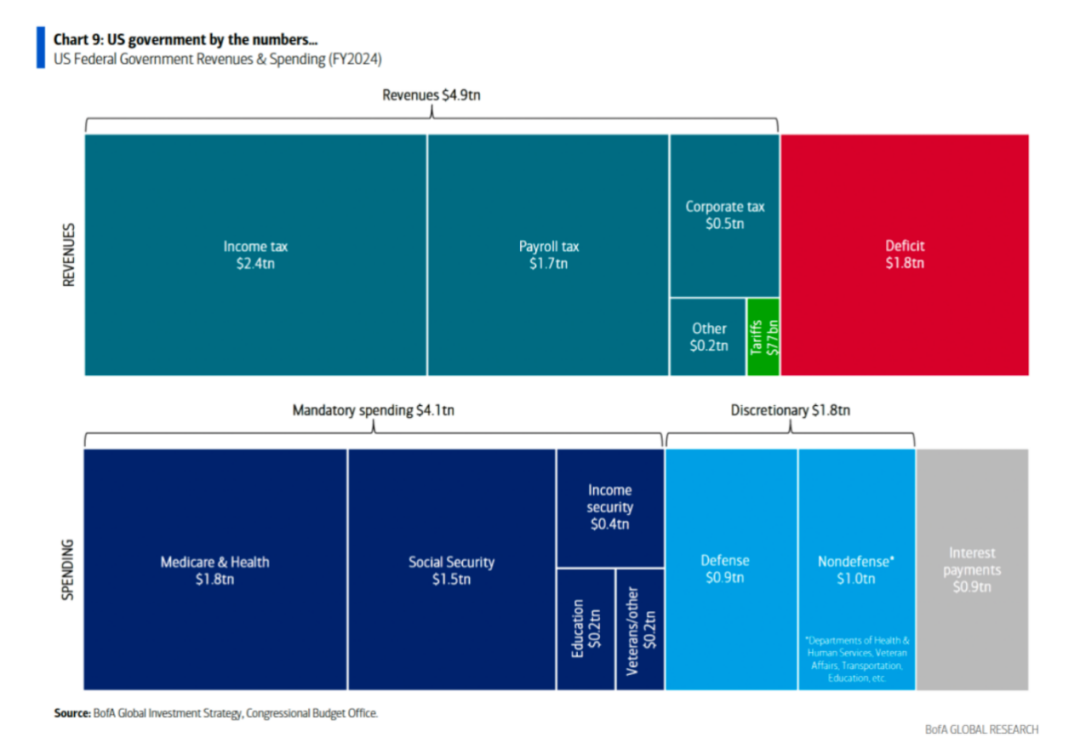

過去財政赤字的不可持續性開始顯化,面對高昂的利息支出,特朗普在有限的財政預算下需要思考如何兌現選民承諾,另外一面就是高增的資本開支能否持續以及大家的信心是否還如過往一樣充足,這些都成為籠罩在美股上的不確定性;

·美債

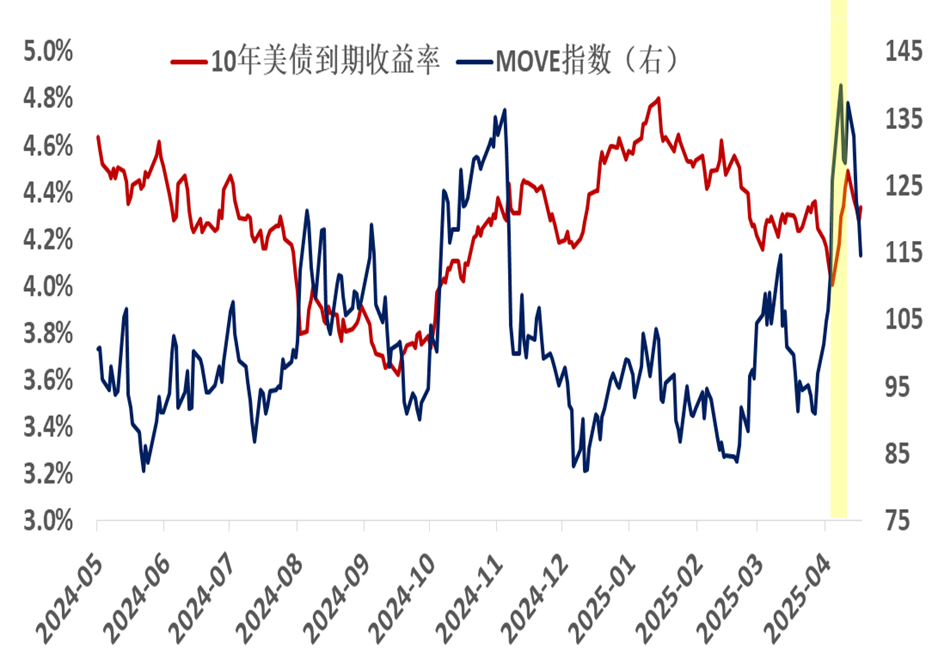

美債的波動相信大家近期已經深有體會,過去只是單純的利率路徑不明顯,最近已經演化成了降息反而會加劇美聯儲獨立性擔憂的敘事,這意味著潛在的資金流出和美債拋售,極大加劇了美債走勢的不確定性,美元也是類似。

·商品

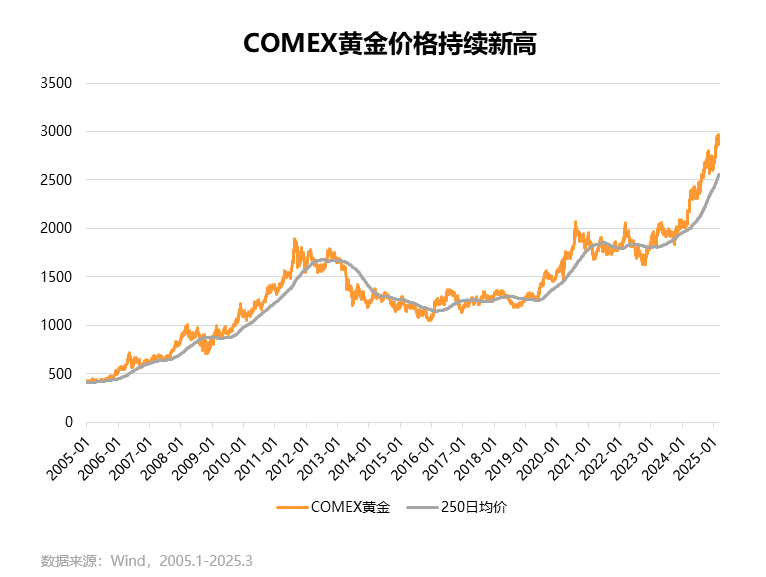

至于商品,更是最直接面臨關稅和脫鉤風險的一面,其中黃金雖然勢如破竹,但其避險屬性已經明顯被弱化,交易預期更多集中在信用、資金流層面,加劇了定價難度。

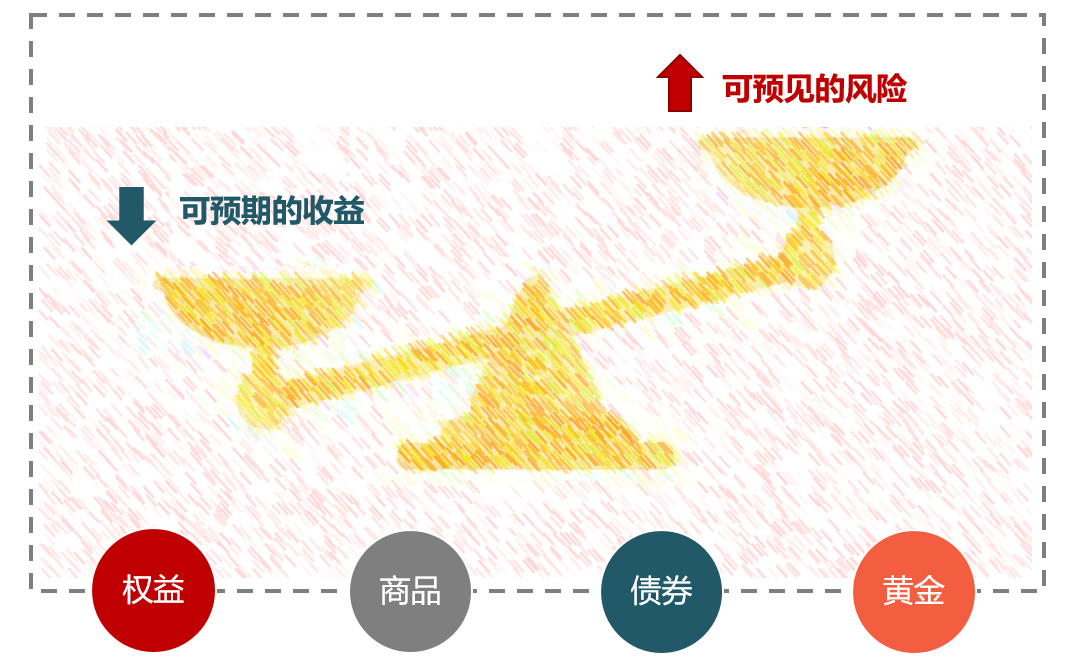

在這樣的背景下,我們看到了幾乎所有傳統大類資產的風險收益特征都在發生一些負面傾斜。

正是在這樣的環境下,對沖基金的配置價值立刻浮出水面。

對沖基金

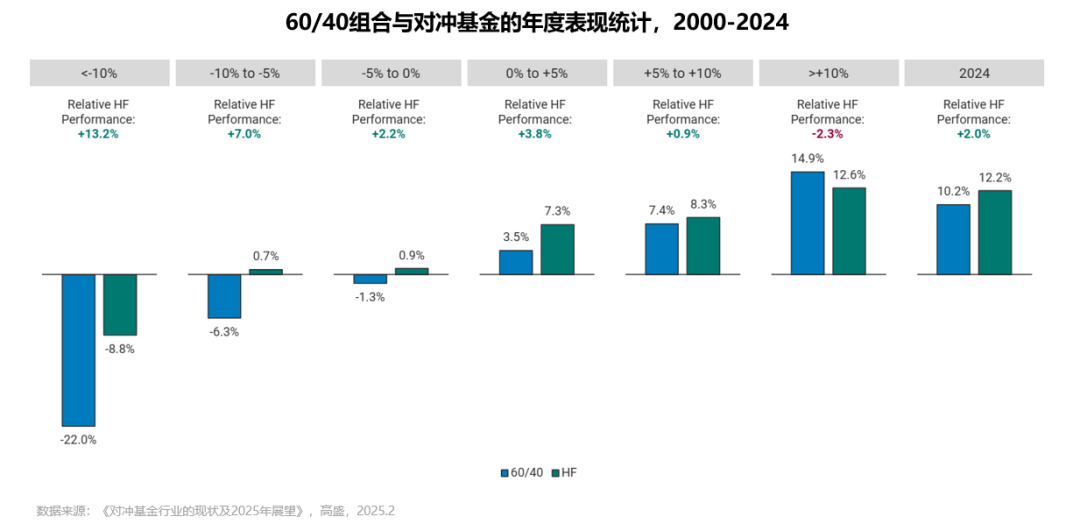

拿傳統60/40的股債組合來做對比,對沖基金在大部分時期都表現出超額收益,尤其是在類似前不久股債雙殺的情境下,對沖基金抵抗下行風險的能力會好上很多,同時在去年這種收益比較好的年份里,我們看到對沖基金表現也是絲毫不遜色的。

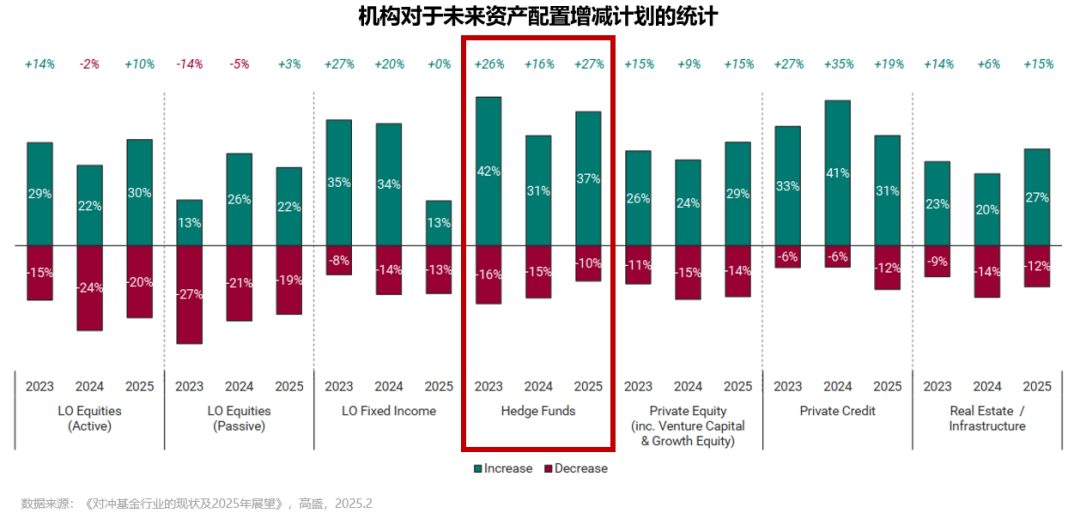

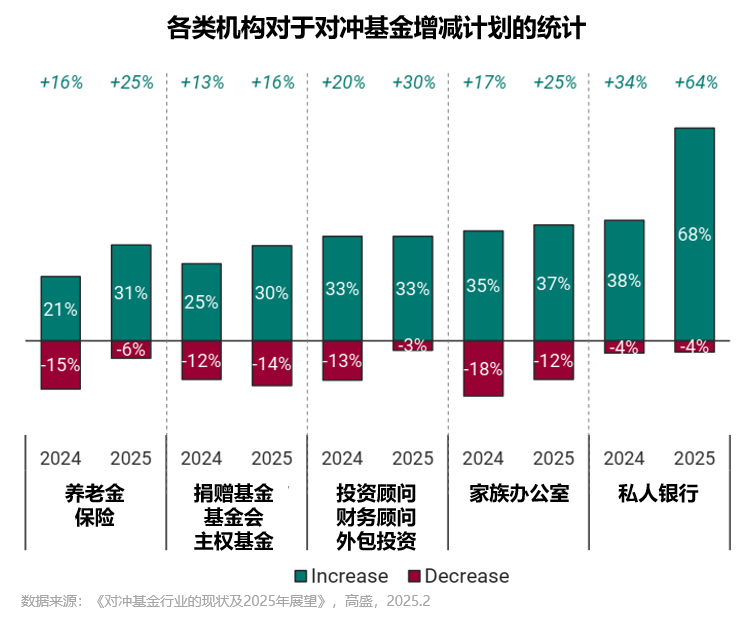

在這樣的背景下,我們看到對沖基金作為一種另類資產,是2025年里機構增持意愿最高的一類,不管是養老金、捐贈基金、主權基金還是家辦、私行,大家都對對沖基金表現出了十足的熱情。

原因其實也很簡單,在如今波動中樞明顯上移的環境里,大家更看重的還是動蕩期間的抗風險能力。

我們在這里羅列了歷史上美股以及傳統股票多頭基金下跌最嚴重的幾個時期,同時統計了不同對沖基金策略的收益表現,大家很明顯可以發現大部分對沖基金都有著顯著的抗跌能力,而且像最左側的宏觀基金更是把對沖這兩個字體現到極致,逆勢取得正回報;

組合

看到這里,相信大家對于今天對沖基金的配置價值已經有了一個初步的感覺。

那接下來我們再往前走一步,落地到實際投資,有什么是值得我們注意的呢?

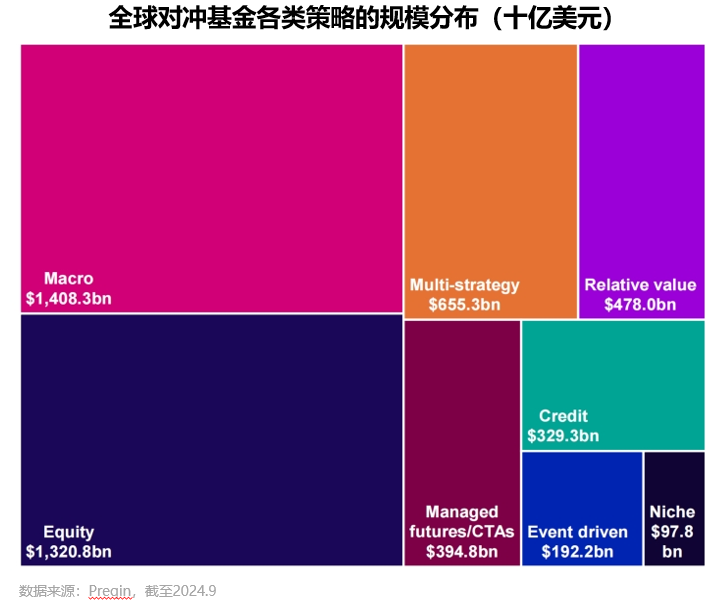

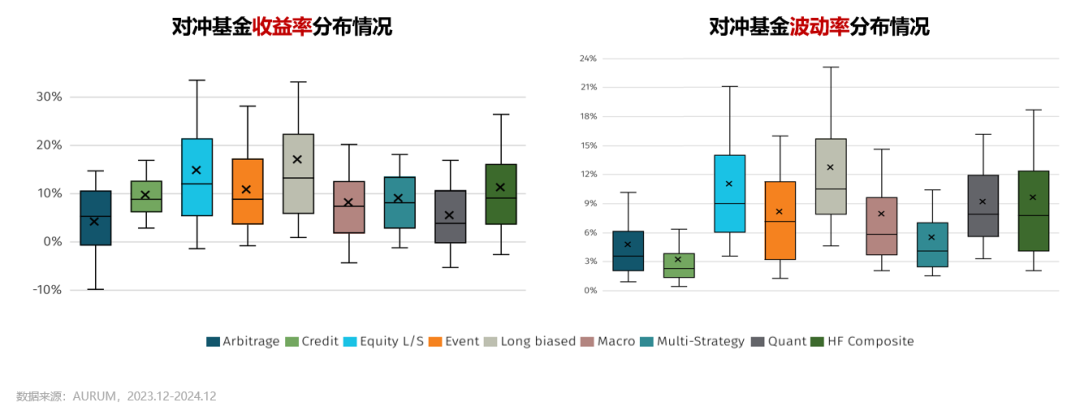

首先最重要的就是我們需要看到,對沖基金有非常多的策略類別,而每個策略類別的競爭格局各不相同,同時又有著自己獨特的風險收益特征;同時,深入到每一個具體策略內部,會發現不同基金之間收益以及波動的分布是分散的,這意味著從其中優選基金是一件非常有價值的事。

與此同時,組合管理作為資產配置中最核心的理念,同樣也具有不可忽視的價值。

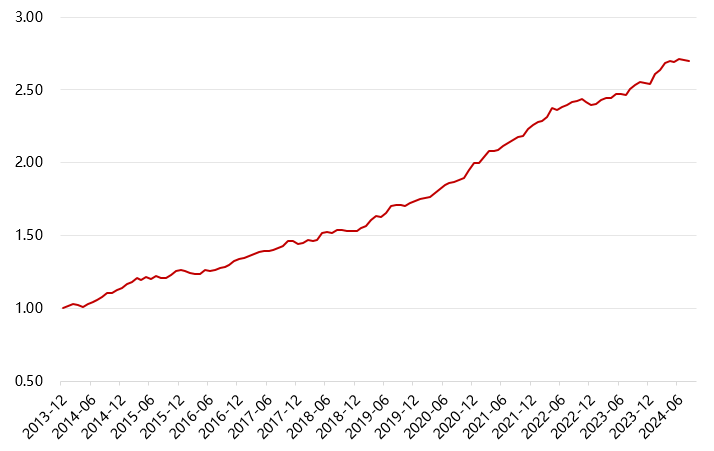

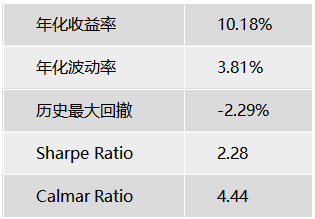

根據我們的測算,將一籃子優質、互補的對沖基金打造成一個組合,可以在過去10年實現年化兩位數回報,同時最大回撤僅有2%的效果。

數據來源:Wind,2014.01~2024.12

那么,這樣的方案,你,心動了嗎?

風險提示:

投資有風險。基金的過往業績并不預示其未來表現。基金管理人管理的其他基金的業績并不構成基金業績表現的保證。相關數據僅供參考,不構成投資建議。投資人請詳閱基金合同等法律文件,了解產品風險收益特征,根據自身資產狀況、風險承受能力審慎決策,獨立承擔投資風險。

重要提醒:

本文版權為好買財富所有,未經許可任何機構和個人不得以任何形式轉載和發表。